在天泽大有的中控室,工作人员时时监控固废处理过程。 苏巧将 摄

编者按

在今年的政府工作报告中,“做好碳达峰、碳中和工作”被列为2021年重点任务之一;“十四五”规划也将加快推动绿色低碳发展列入其中。“双碳”目标的实现离不开金融行业的支持。

今年以来,在人民银行温州市中心支行的指导下,我市金融机构纷纷加速推动绿色金融服务,积极探索绿色业务模式创新,丰富绿色金融产品供给,多款绿色金融产品相继落地。温州日报联合人民银行温州市中心支行共同推出《助力双碳 点“绿”成金》栏目,深入挖掘温州金融机构的“绿色智慧”,寻找服务温州绿色经济的好故事。

温州网讯 化废物为资源、变包袱为财富。在“碳达峰、碳中和”目标下,绿色产业正在迎来发展的战略机遇。

处理工业固废11.7万吨,产生能源替代标煤7.5万吨,发电1.1亿度……这是浙江天泽大有环保能源有限公司(以下简称天泽大有)亮出的1-7月环保成绩单。在节能减排的背后有着金融支持:今年3月,瑞安农行为天泽大有发放绿色项目贷款1.47亿元。

作为温州区域体量最大的国有银行,农行温州分行已经留下了不少绿色“足迹”。人民银行温州市中心支行公布的数据显示,上半年,农行温州分行的绿色金融贷款余额和贷款增量均位居全市金融机构“双第一”,贷款余额325.6亿元,增量97.5亿元。

“立足温州,温州农行大胆创新绿色金融产品和服务模式,全面服务温州绿色事业。”农行温州分行党委书记、行长潘韶亮说,今年以来,农行温州分行绿色金融各项工作均取得长足进步,“双碳”目标下,将持续加大绿色金融支持力度,充分发挥绿色金融加速器的作用,为绿色温州贡献农行力量。

变废为宝

为绿色产业提供全周期服务

“埋不了、烧不掉、没人要。”在瑞安,一提到固废,当地的市民第一反应就是污染环境。“有些作坊偷偷用锅炉焚烧,都加了煤,那味道真是刺鼻!”当地环保部门经常接到市民对于工业垃圾焚烧的投诉。

制鞋、造纸等产业是温州瑞安的支柱产业,但在生产过程中产生大量固体废物。这些工业固体废物大多露天焚烧,或随生活垃圾进行填埋,造成极大的环境污染。去年,随着天泽大有的正式运营,这些问题迎刃而解。

天泽大有由东华工程科技股份有限公司和当地的十余位企业家共同投资组建而成。“对别人来说是垃圾,对我们来说它是原料。”董事长余泽承介绍,公司利用鞋类等工业固体废物通过循环流化床锅炉生产次高温次高压蒸汽,经抽汽凝汽式汽轮机组生产低压蒸汽和电力,“我们是纯烧,不添加煤,燃烧尾气各项排放指标达到国家超低排放要求。”

变废为宝,天泽大有正在探索出一条独一无二的工业固废资源化利用之路:各乡镇、街道及瑞安经济开发区收集点将鞋革废料“打包”成一个个正方形的垃圾块送到天泽大有,天泽大有处置的工业固废与污泥产生的热能又为阁巷新区内的企业供热,还有一部分发电上网。

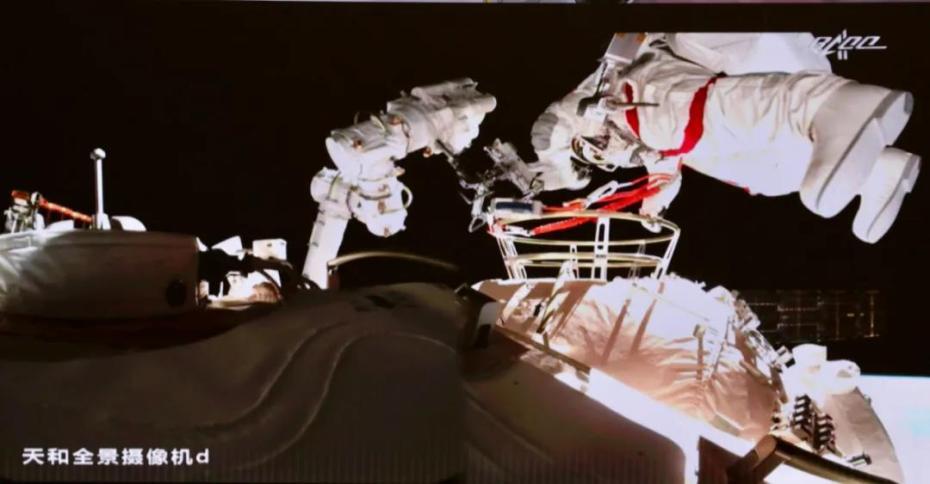

“你看,我们严格控制每一个锅炉的温度,如果超温了我们就会放慢送料口的速度。”在中控室,工人轻点鼠标就将工业垃圾送进去焚烧炉进行焚烧,并进行时时监控。余泽承对来访的瑞安农行金融服务团队说。在项目成立之初,瑞安农行就第一时间组建绿色金融服务团队,深入了解项目建设需求,并以最快速度为天泽大有公司办理项目授信2亿元。

如今,天泽大有产生的环保效益可观。根据测算,每年可处置工业固体废弃物25万吨,污泥12万吨,每年可替代标煤约13.4万吨。

“我们是重资产企业,前期设备资金的投入很大,我们的烟气净化投入达6000万元,每天运行的费用要50万元,金融的支持至关重要。”余泽承说。今年外地一家同类型企业成功上市更是让他对企业的未来充满希望。而农行温州分行“传统商业银行+投行”的服务模式也让他的梦想有了实现的可能。“我们会全程关注企业的发展,提供全周期的金融服务。”农行的金融服务团队时刻跟踪企业的金融需求。

点绿成金

绿色金融产品相继落地

“碳达峰、碳中和”背景下,智能化改造日程更加紧迫。

降低产品不良率10%以上,缩减10%以上用工人数,提升10%以上生产效率,缩减了排放……这是瑞安市恩驰电子科技有限公司在智改项目上线带来的惊喜变化。

去年,恩驰电子借由农行“绿色智改贷”,顺利进行了企业自动化、智能化方面改造升级。新购买的雅马哈高速多功能贴片机内置精密的摄像系统,可自动识别基准点,精度高、灵活性强,解决了企业过去生产逆变器等产品依靠人工贴装元器件的难题。

“绿色智改贷”是农行温州分行自主创新推出的小微企业绿色金融专属产品,以企业绿色智能改造项目运营产生的持续稳定的现金流为主要还款来源,为满足借款人技术改造与升级的资金需求而向其提供固定资产融资的绿色信贷产品。

凯奇集团的技改也获得了农行温州分行有力的支持。“农行帮我们解决融资大难题。”凯奇集团的负责人说,“这次2000万元技改贷款的投入将减少企业20%的用工量,公司业绩预计将同比增长30%以上,真正实现企业转型升级。”

数据显示,截至7月末,农行温州分行绿色信贷总量357.21亿元,比年初增加129亿元,绿色信贷占比29.5%,增速56.6%,高于同期各项法人贷款31.14个百分点,其中,基础设施绿色升级贷款177.64亿元,生态环境产业贷款95.79亿元,节能环保行业贷款83.78亿元。

“今年我们在绿色金融产品方面加大了信贷投入和产品创新,内部流程进行了优化,考核指标也进行了调整。”农行温州分行公司部总经理黄开栋介绍,“今年还相继落地绿色供应链融资、绿色高质量制造贷等绿色金融产品。”农行温州分行还通过“整链金融服务”模式,依托保理e融、云链保理等线上供应链产品,为正泰集团、万控集团等7家绿色核心企业的36家上下游企业提供5.37亿元的线上贷款。

与此同时,农行温州分行还设立了瓯海支行和洞头支行为绿色金融示范支行,专门方案、专员服务、专项资源,形成层次分明、各具特色、优势互补的绿色金融组织体系,可最大程度满足各类绿色企业在节能减排、绿色技改等转型升级过程中的差异化融资需求。

“绿色金融是推动实现‘双碳’目标的重要途径。”潘韶亮说,“双碳”目标的实现还涉及到新领域、新技术、新模式,农行温州分行的绿色金融服务也将持续迭代升级,推动更多资源向绿色产业倾斜,同时借由科技赋能让绿色金融更“智能”。

来源:温州日报

记者 邹雯雯

通讯员 董海妮

本文转自:温州新闻网 66wz.com